新华财经北京4月8日电(史可)经过了上一个交易日因超储利率下调带来的狂欢,债市周三(4月8日)依然保持强势。早盘期现货走势分化,中短期继续受到追捧,1年期农发债收益率甚至跌破1.0%,而十年期表现稍逊。尾盘,受到消息面因素影响,国债期货主力合约集体拉升,全线收涨;银行间现券收益率加速下行,十年期国债收益率下破2.50%,距离2002年的低位2.30%-2.40%仅一步之遥。

新华财经询问业内人士发现,市场预期货币政策将更加宽松,不排除继续降息甚至全面降息的可能,但他同时表示,目前债市的情绪过于亢奋,应该警惕回调风险。晚间,中金所发布消息称,拟于2020年4月10日举行商业银行参与国债期货业务启动活动。

【行情跟踪】

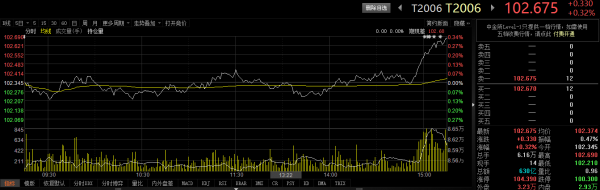

截至收盘,十年期债主力T2006报102.675,上涨0.32%,五年期债主力TF2006报103.770,上涨0.41%;两年期债主力TS2006报,上涨0.3%。其中,五年和两年期债主力合约均创上市以来新高。

本周二(4月7日),期现货强势走强,十年期债主力T2006盘中最高上涨达1.21%报102.800元,创纪录新高;五年期主力合约盘中上涨达到1.20%,触及涨停;两年期主力合约罕见的上涨0.5%触及涨停,午后持续封死涨停。

银行间现券收益率尾盘加速下行,十年期国开活跃券190215收益率尾盘报2.91%,上一交易日尾盘为2.9625%;十年期国债活跃券190015收益率尾盘报2.47%,上一交易日尾盘为2.50%。这意味着,十年期国债收益率距离突破2002年初的2.30%-2.40%低位仅差一步之遥。

短端现券继续获得机构追捧,五年期国开活跃券190208收益率尾盘报2.17%,上日尾盘为2.27%;五年期国债收益率最新报1.957%,日内累计下行15BP。

一级市场方面,财政部8日招标的两年和五年国债需求良好,总计发行规模达1070亿元,创单次国债发行规模之最,加权中标收益率分别为1.5475%和1.99%,均低于机构预测均值。

【国际债市】

隔夜美债市场上,美国长端国债收益率尾盘回吐涨幅,10年期美债收益率尾盘下行3bp至0.704%,当日盘中高位达0.785%。目前2年期和10年期美债收益率差报45.8bp,较周一收盘水平扩大约5.4bp。

目前美国债市有“大量供应”,周二财政部发行250亿美元的10年期美债,市场需求平平,出现0.8bp的尾部(中标利率高于预期)周三还将发行170亿美元的30年期美债,之后为给2.3万亿美元的新冠病毒援助、救济与经济安全法案(CARES Act)筹集资金,还需发行大量的新债。

【资金面】

央行早间公告称,目前银行体系流动性总量处于合理充裕水平,4月8日不开展逆回购操作,因今日无逆回购到期,当日实现零投放零回笼。

有消息称,继3月30日下调逆回购利率20个基点后,中国央行可能会在4月20日下调LPR利率,而且由于消费者通胀料将放缓,还可能在未来几个月下调指标存款利率。

流动性仍保持充裕,仅隔夜资金利率反弹,隔夜Shibor报0.8930%,上涨8.7个基点;7天Shibor报1.7390%,下跌3.4个基点;3个月Shibor报1.6470%,下跌8.3个基点。

【消息面】

中共中央政治局常务委员会8日召开会议,会议指出,要加大复工复产政策落实力度,加强对困难行业和中小微企业扶持,着力扩大国内需求,有序推动各类商场、市场复工复市,促进生活服务业正常经营,积极扩大居民消费,加快推进投资项目建设,形成供需良性互动。

另据中金所8日晚间消息,拟于2020年4月10日举行商业银行参与国债期货业务启动活动。2020年2月21日,中金所发布公告称,经国务院同意,证监会、财政部、人民银行、银保监会发布联合公告,允许商业银行、保险机构在依法合规、风险可控、商业可持续的前提下,分批推进参与中金所国债期货交易。首批试点机构包括:工商银行、农业银行、中国银行、建设银行、交通银行。

【机构观点】

国泰君安报告指出,历史上看,期债涨停或跌停均不多见。而值得关注的是,触及涨停/跌停的极端行情集中出现在2016年末的牛熊拐点阶段。考虑到短期内市场已经透支较多利好,往后继续看到曲线扁平化有些困难。但是不是判断拐点出现并就此撤退,目前边走边观察好于走极端。在正常的获利回吐之外,债市“变盘”可以观察以下三个指标:T主力合约创新高,上涨幅度5毛以上,对应现券利率下行6-7bp左右(10年国债利率下行至2.4%左右)。其次,美国疫情出现拐点(但是目前的数据尚不支持)。第三,4月17日,一季度经济数据尽数出完,基本面的利空靴子落地。

南华基金认为,短期看,海外疫情仍处于左侧爬坡期,且后期演化具备高度的不确定性。即使考虑到各项出台的救助和刺激政策,疫情对经济的负面冲击也并未充分显现。在全球进入经济衰退预期和超宽松货币政策环境下,国债等无风险资产收益率仍然具备一定的下行空间。信用债方面,经济下行压力加大也会相应弱化企业信用基本面,直接表现为受冲击严重的企业经营现金流急剧恶化,企业短期融资能力面临严峻考验,短期流动性风险和信用风险均快速上升。信用利差或将进一步上升,但中高资质债券的期限利差尚可,可重点关注高等级主体中长久期品种的配置价值。中期内,需重点关注两方面因素的动态演化。一是海外疫情一旦拐点出现,市场风险偏好会出现系统性抬升。二是需要密切跟踪在国内政策刺激下,内需启动对经济的正向拉动效应。总体看,在全球疫情风险根本消除之前,政策措施主要为了减缓经济下行压力,避免经济陷入衰退期。展望二季度,经济基本面、政策面与资金面依然对债券市场形成有利支撑。

编辑:史可

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。